Подробная инструкция по ИИС

Вы открыли индивидуальный инвестиционный счет и внесли на него деньги. Это дает вам право на получение налогового вычета на взнос. Чтобы получить налоговый вычет, нужно подать документы в налоговую. Эта инструкция подробно расскажет вам, как оформить налоговый вычет по ИИС.

Напомню, что индивидуальный инвестиционный счет — это счет, который позволяет инвестировать и получать налоговые льготы. Внося деньги на счет и инвестируя их в ценные бумаги, вы можете получать один из двух типов налоговых вычетов — на взносы или на доход.

Данная статья посвящена процедуре получения налогового вычета на взносы на ИИС. Суть этого налогового вычета заключается в том, что инвестор получает право вернуть уплаченный НДФЛ в размере 13% от внесенной на ИИС суммы. Этот тип вычета подходит только тем, кто имеет официальные доходы и платит налог на доходы физических лиц.

Величина потенциального вычета рассчитывается по следующей формуле: Сумма взноса на ИИС за год * 13%. Однако, у этого типа вычета есть ограничения. Сумма налогового вычета ограничена 400 т.р., поэтому вернуть больше 52 000 рублей не получится.

С другой стороны, сумма вычета ограничена уплаченным налогоплательщиком НДФЛ. Если сумма уплаченного инвестором налога за год составила 45 000 рублей, то и вернуть можно не больше 45 000, даже если внесли на счет все 400 000 рублей.

Вычет можно получить только за тот год, в котором на ИИС были внесены деньги.

Подать документы для получения вычета можно не раньше следующего года. Например, если вы открыли ИИС и внесли деньги в 2019 году, то подать документы и получить вычет вы сможете только в 2020 году. При этом возвращается НДФЛ, который был уплачен в год взноса, то есть за 2019 год.

Впрочем, налоговый вычет можно вернуть в течении трех лет, поэтому, если вы не подали декларацию на вычет в 2019 году, у вас будет возможность сделать это в 2020 или в 2021, но не позже.

Как оформить налоговый вычет по ИИС?

Чтобы получить налоговый вычет, нужно подать декларацию 3-НДФЛ и пакет документов в налоговую инспекцию. Это можно сделать либо в бумажном либо в электронном виде. В данной статье будет описан «электронный» путь, как самый простой и быстрый. Процедура получения налогового вычета состоит из нескольких этапов:

- Регистрация в личном онлайн-кабинете налогоплательщика (ЛК НП) на сайте ФНС.

- Подготовка документов.

- Заполнение и отправка декларации 3-НДФЛ и документов в налоговую инспекцию через ЛК НП.

- Оформление и отправка заявления на возврат уплаченного налога через ЛК НП.

В отличие от декларации на доходы, которую нужно предоставлять до 30 апреля, декларацию и документы на налоговый вычет можно отправлять в любое время года. Рассмотрим каждый этап более подробно.

1. Регистрация в личном кабинете налогоплательщика

Личный онлайн кабинет налогоплательщика — это удобный способ общаться с налоговой инспекцией, не посещая ее. В нем можно отслеживать свои налоги, объекты налогообложения, декларировать доходы, отслеживать статус поданных деклараций, отправлять обращения в налоговый орган и т.д.

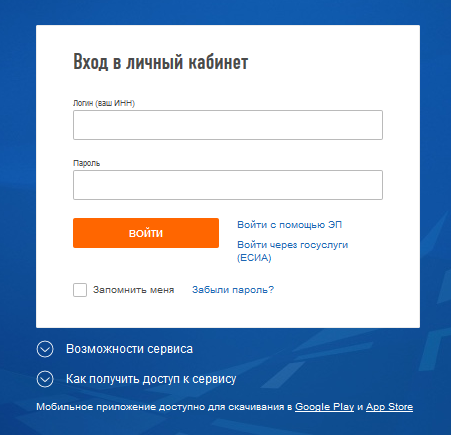

Зарегистрироваться в личном кабинете налогоплательщика можно тремя способами:

Получить логин и пароль в любом налоговом органе. Для этого нужно выбрать подходящую налоговую инспекцию (это можно сделать здесь) и записаться в нее на прием (это можно сделать здесь). При визите в ФНС вам нужно иметь при себе паспорт. В налоговой инспекции вы получите регистрационную карту с логином и паролем.

Второй способ — с помощью учетной записи сайта Госуслуги. Если у вас есть подтвержденная учетная запись для входа на портал gosuslugi.ru, то вы сразу можете с помощью этой учетной записи зарегистрироваться в ЛК НП, выбрав вход с помощью учетной записи ЕСИА.

Третий способ — если у вас уже есть личная электронная подпись, выданная аккредитованным удостоверяющим центром, то вы можете воспользоваться ей для регистрации в ЛК НП, выбрав Вход с помощью ЭП.

2. Подготовка документов

Вместе с декларацией 3-НДФЛ нужно подать ряд документов:

- договор на брокерское обслуживание или заявление о присоединении к регламенту брокерского обслуживания;

- документы о зачислении денежных средств на ИИС (например, платежные поручения или справка от брокера);

- справка 2-НДФЛ, которая подтверждает полученные вами доходы за год.

Более подробно со списком требуемых документов можно ознакомиться на сайте налоговой.

Первые два документа вы можете запросить у вашего брокера. Справку 2-НДФЛ нужно запросить в бухгалтерии вашего работодателя (или у другого налогового агента, который уплачивает за вас НДФЛ).

Если вы хотите получить вычет за 2019 год, то должны получить справку за 2019 год и документы у брокера, подтверждающие перечисление средств на счет в 2019 году.

Данные документы нужно отсканировать и потом приложить к декларации 3-НДФЛ.

3. Заполнение и отправка декларации 3-НДФЛ в личном кабинете налоговой

На следующем этапе вам нужно заполнить декларацию 3-НДФЛ. В нее вносится информация о ваших доходах за прошедший налоговый период и сумма налогового вычета, на который вы претендуете.

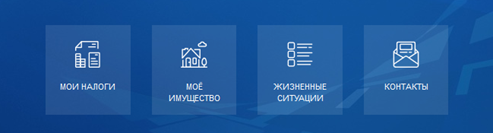

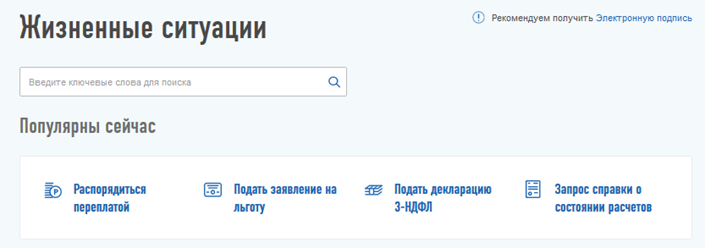

Авторизуйтесь в личном кабинете налогоплательщика и на первой странице выберите пункт «Жизненные ситуации».

На следующей странице выберите «Подать декларацию 3-НДФЛ».

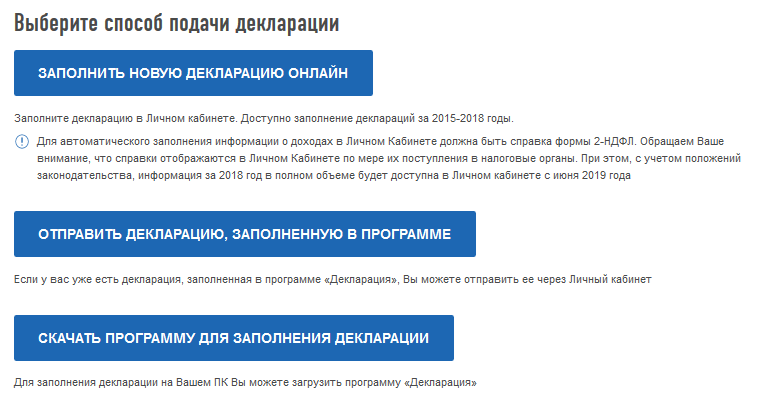

Для заполнения декларации в личном кабинете нажмите «Заполнить новую декларацию онлайн».

Так же есть другой способ заполнения 3-НДФЛ — с помощью программы Декларация, которую можно скачать из личного кабинета. После заполнения декларации, ее нужно выгрузить из программы и загрузить файл в личный кабинет. Однако, такой способ заполнения 3-НДФЛ более долгий и хлопотный, поэтому лучше все заполнять в личном кабинете.

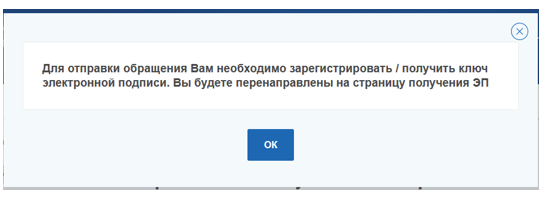

Создание электронной подписи

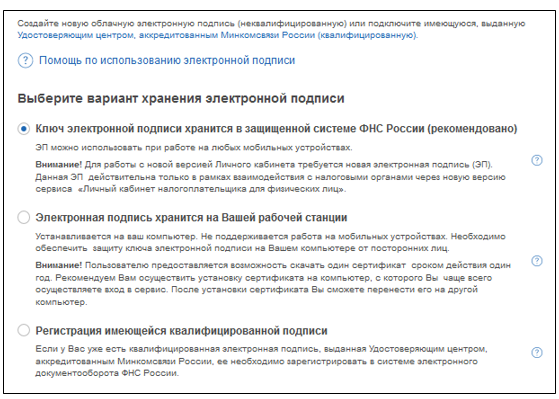

Отчетность в налоговый орган необходимо подписать электронной подписью. Если вы не создавали электронную подпись в личном кабинете, перейдите для создания ключа электронной подписи.

Пройдите процедуру выпуска ключа ЭП. Выберите для хранения систему ФНС России и задайте пароль для своей подписи. Обязательно запомните пароль, так как он понадобится в будущем.

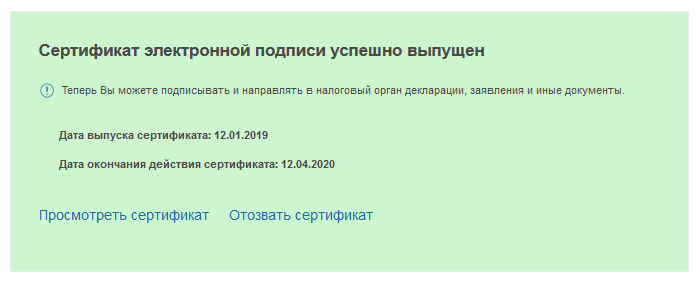

Для создания ЭП нажмите «Отправить запрос». Процесс выпуска ЭП может занять от 30 минут до суток.

Дождитесь выпуска сертификата и вернитесь к заполнению декларации.

Заполнение декларации 3-НДФЛ

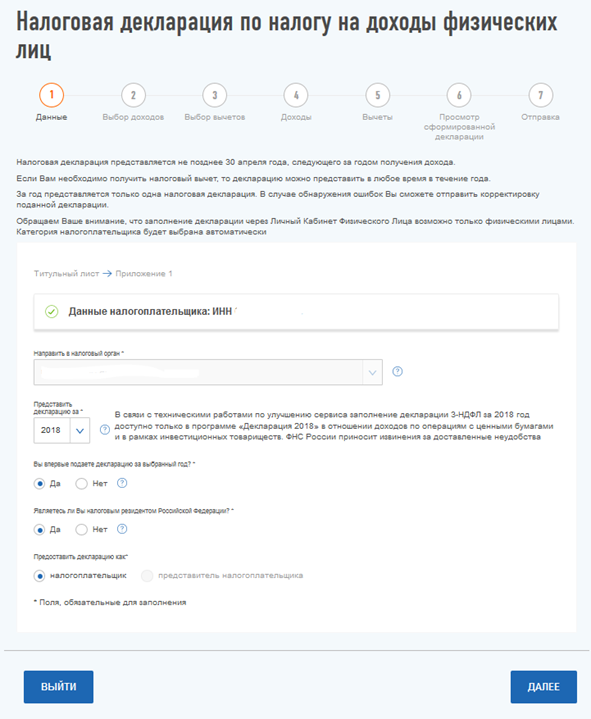

Отправка декларации 3-НДФЛ проходит в 7 этапов, которые отображаются вверху на каждой странице.

Этап 1. Данные.

На первом этапе необходимо заполнить титульный лист с основными данными. Некоторые данные (ИНН, код ИФНС) подтянутся автоматически. Далее необходимо выбрать год, за который вы подаете декларацию, а так же ответить на ряд вопросов:

- подается ли декларация за этот год впервые;

- являетесь ли вы налоговым резидентом РФ (налоговый резидент — лицо, которое пробыло на территории РФ более 183 дней в году).

Так как вы подаете декларацию за самого себя, то в роли представителя автоматически отмечен налогоплательщик. Для перехода на следующий шаг нажмите «Далее».

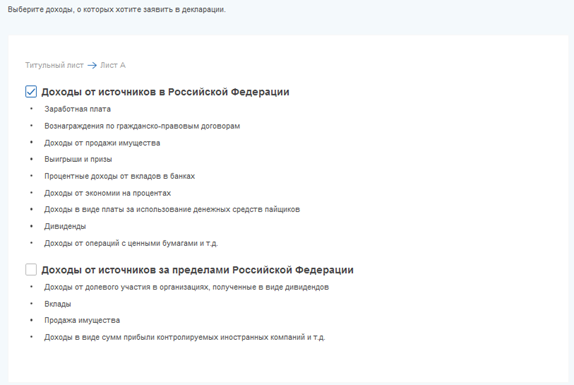

Этап 2. Выбор доходов.

На следующем шаге необходимо выбрать источник доходов — доходы, полученные от источников в РФ или за ее пределами. Если вы планируете возвращать НДФЛ с зарплаты, то отмечаете первый пункт.

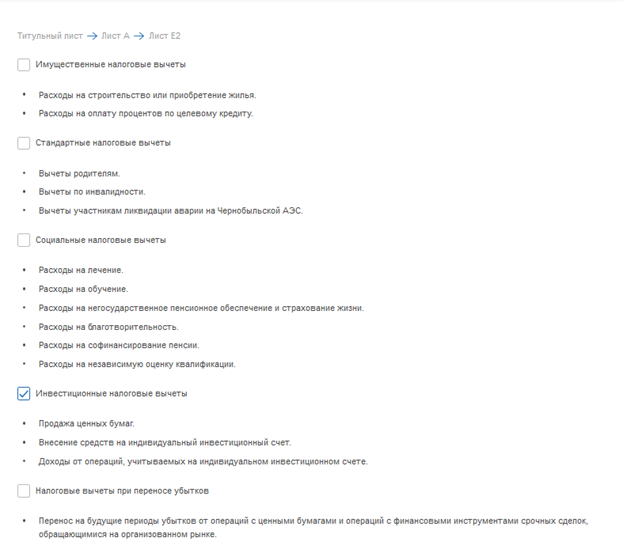

Этап 3. Выбор вычетов.

На следующем шаге нужно отметить тип налогового вычета — инвестиционный. Так же вы заодно можете отметить другие типы вычетов, если планируете их получить или уже получали в прошедшем году и они присутствуют в Разделе 4 вашей справки 2-НДФЛ.

Этап 4. Доходы.

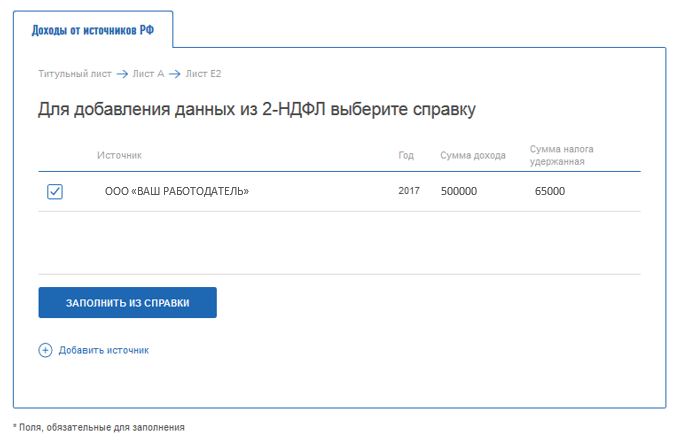

На следующем шаге нужно заполнить данные о доходах. Если ваш работодатель уже сдал в налоговую инспекцию декларацию о ваших доходах, то она будет отражена в вашем личном кабинете. В этом случае вам достаточно нажать «Заполнить из справки», чтобы данные из справки 2-НДФЛ перенеслись в вашу декларацию.

Если данных в личном кабинете нет, вы можете заполнить данные вручную, взяв их из вашей справки НДФЛ.

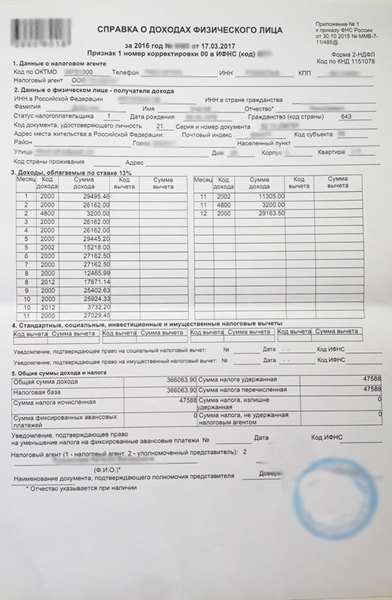

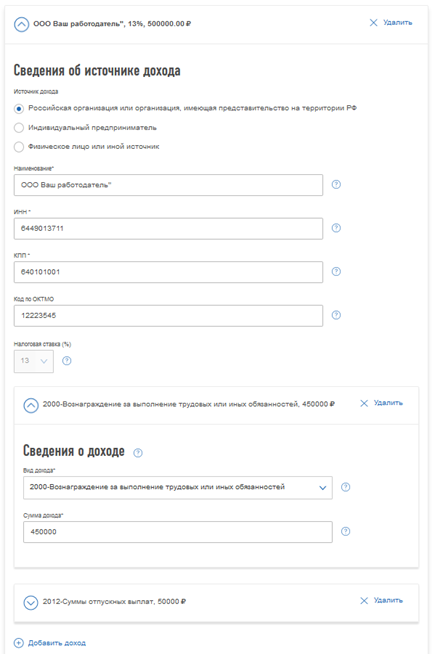

Чтобы добавить источник дохода, нажмите «Добавить источник». Введите данные о доходах из справки 2-НДФЛ, полученной у работодателя.

Перенесите информацию о работодателе (Название, ИНН, КПП, ОКТМО) из Раздела 1 справки в декларацию.

Нажмите «Добавить доход» и методично введите данные по каждому коду дохода из Раздела 3 справки 2-НДФЛ в декларацию. Нужно указать вид дохода (используя код) и сумму доходов по этому коду за весь год — это придется посчитать самому, сложив суммы по каждому месяцу из справки. Например, код дохода 2000 — это вознаграждение за выполнение трудовых или иных обязанностей.

Так же на этом этапе вы можете внести другие источники ваших доходов, если они были в прошедшем году. Например в случае, если налога, уплаченного с зарплаты не хватает, чтобы вернуть максимально возможный вычет. В нашем примере налогоплательщик заработал за год 500 000 рублей и его работодатель уплатил 65 000 рублей НДФЛ. Этого хватит, чтобы вернуть максимальную величину вычета — 52 000 рублей, если конечно на ИИС за год было внесено не менее 400 000 рублей.

Если, к примеру, зарплата была бы 300 000 рублей, то ее не хватило бы для получения максимального вычета при взносе 400 000 рублей. В этом случае в декларации можно дополнительно указать другие источники дохода, которые у вас были в прошедшем году, и с которых был уплачен НДФЛ. Например, продажа какого-нибудь имущества или доход от продажи ценных бумаг на брокерском счете. При этом к декларации нужно приложить подтверждающие получение дохода документы.

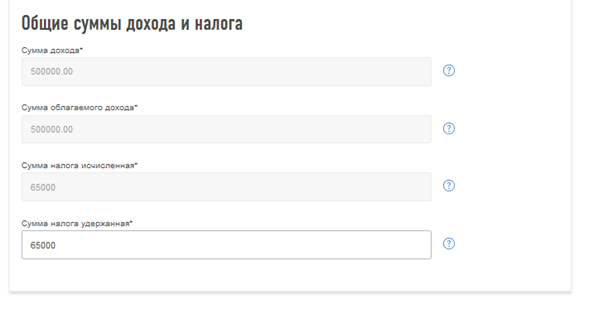

Ниже будут показаны общие суммы дохода и налога. Введите сумму удержанного налога из Раздела 5 справки 2-НДФЛ.

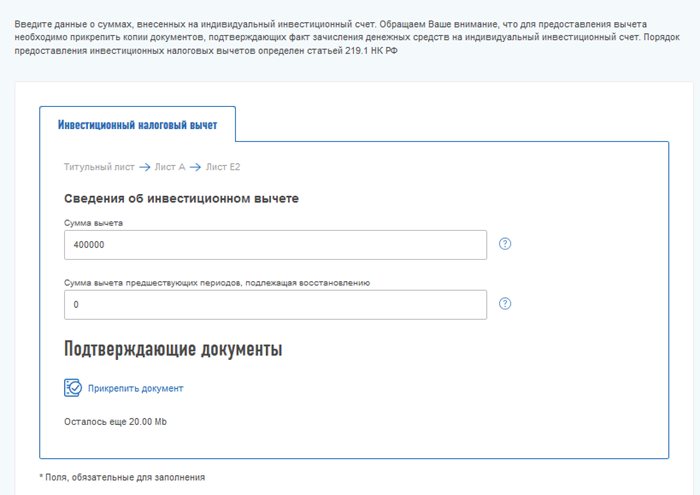

Этап 5. Вычеты

На следующем шаге в поле «Сумма вычета» введите сумму, внесенную на ИИС в том году, за который вы подаете декларацию. Если за год вы внесли на ИИС 400 000 рублей, укажите сумму 400 000. Даже если вы внесли на ИИС больше (напомню, лимит взносов на ИИС 1 млн. рублей в год), необходимо ввести именно 400 000 — больше этой суммы вам не даст ввести программа, так как вычет на взнос ограничен 400 т.р.

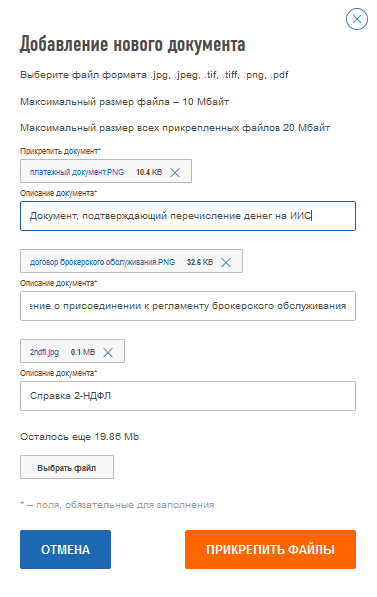

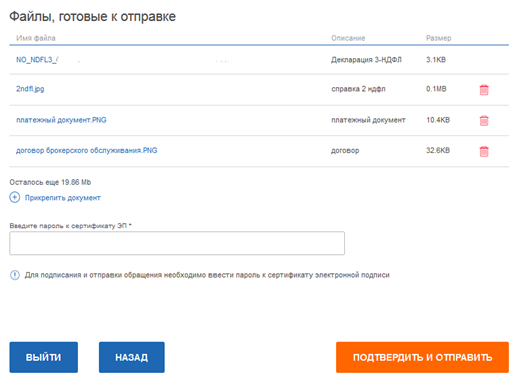

Прикрепите к декларации 3-НДФЛ пакет документов, необходимый для получения вычета:

- договор на брокерское обслуживание или заявление о присоединении к регламенту;

- документы о зачислении денежных средств на ИИС;

- справка 2-НДФЛ.

Напомню, что подробная информация о требуемых документах есть на сайте налоговой.

Под каждым вложенным файлом введите описание документа.

Этап 6. Просмотр сформированной декларации

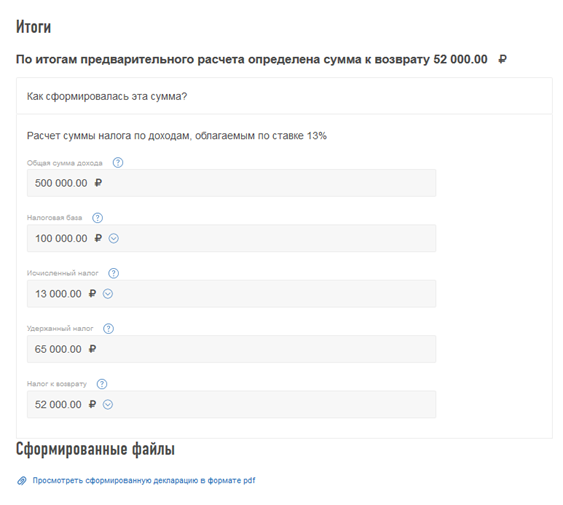

На следующем этапе вы можете увидеть итоги расчета и сумму к возврату. Личный кабинет покажет, как сформировалась эта сумма.

Общая сумма дохода — сумма всех доходов за год.

Налоговая база уменьшилась на сумму взноса 500 000 — 400 000 = 100 000 рублей.

Исчисленный налог — сумма налога, которая должна остаться в бюджете.

Удержанный налог — сумма налога, которая была удержана работодателем.

Налог к возврату — сумма, которая будет вам возвращена.

Внизу будут показаны файлы, готовые к отправке в инспекцию. Вложенные файлы будут отправлены вместе с декларацией. Для отправки декларации в инспекцию введите пароль к сертификату вашей электронной подписи и нажмите «Подтвердить и отправить».

В случае успешной отправки появится сообщение, что декларация отправлена.

Когда налоговая вернет деньги?

После того, как декларация будет отправлена, необходимо ожидать ее проверки налоговым органом. Максимальный срок проверки — 3 месяца. Когда проверка декларации завершится и налоговый вычет будет одобрен налоговой инспекцией, в личном кабинете появится переплата. Вам нужно будет зайти в личный кабинет, сформировать и отправить заявление на возврат налога. Деньги придут на ваш банковский счет, указанный в заявлении, не позже чем через месяц с момента получения заявления на возврат.