Антихайповый анализ крипторынка

Перед любым инвестором всегда стоит задача правильно взвесить риски и предсказать тенденции. В данном случае мы будем анализировать цену биткоина и фундаментальные причины.

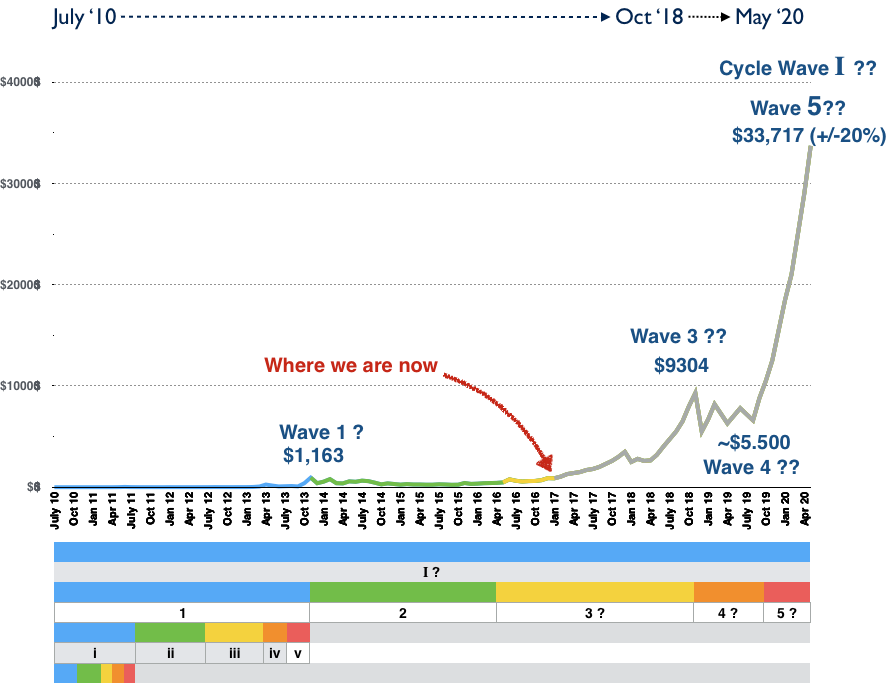

Биткоин как и любая новая технология, завоевывает рынок фрактальным ростом цены. Описывается это циклами и волнами Элиота. Чтобы не заострять на этом внимание рекомендую прочитать доходчивую статью на эту тему https://bitnovosti.com/2017/05/22/the-fractal-relationship-between-bitcoins-first-two-bubbles-and-what-they-might-tell-us-about/ . Вкратце же скажу, что фрактальный рост, естественен для природы и рынков. В чистой математике фрактал бесконечен. В реальной жизни раковина улитки растет хоть и по фракталу, но не бесконечно, также и новая технология завоевывает рынок по фракталу до фазы насыщения. Вообще любой финансовый инструмент растет по фракталу, потом, завоевав более 60% своего сегмента рынка, до фазы насыщения, где цена уже мотается примерно возле одного уровня. Единственные факторы, которые мешают нормальному течению этого процесса и многих других на рынках, это мощные внешние факторы. К примеру, глобальные регуляторы, например Центробанки, стабилизируют валюты, иначе в свободном состоянии их мотает из стороны в сторону как сейчас криптовалюты.

Цена биткоина следует фрактальной модели растущих масштабов (fractal pattern of increasing magnitude), где каждая итерация фрактала соответствует классической форме цикла хайпа от Gartner.

Подробнее в статье: https://coinspot.io/analysis/pochemu-bitcoin-vzletit-chast-3-evolyuciya-deneg/

Выдержка от туда:

"Каждый цикл хайпа Gartner (также известный как кривая зрелости технологий) начинается со взрыва энтузиазма вокруг новой технологии. Цена поднимается за счёт участников рынка, которые доступны на этом этапе. Первичные покупатели твёрдо уверены в инновационности технологии, в которую инвестируют средства. В конечном итоге запас заинтересованных в технологии людей иссякает, и рынок испытывает спад энтузиазма. В игру вступают спекулянты, заинтересованные скорее в быстрой выгоде, чем в важности технологии.

После пика цикла хайпа цены быстро падают, а спекулятивный пыл cменяется отчаянием, публичной насмешкой и ощущением того, что технология вообще ни на что не повлияла. В конечном итоге цена образует плато, где к первоначальным инвесторам, у которых была сильная убеждённость, присоединяются новые, которые пережили «боль» от падения цен и оценили важность технологии.

Плато наблюдается в течение долгого времени, формируя «скучный стабильный минимум». В это время интерес общественности затухает, но проект продолжает развиваться, привлекая уверенных сторонников. Так закладывается база для следующей итерации цикла, поскольку внешние наблюдатели признают, что технология не уходит и что инвестиции в неё могут быть не такими рискованными, как казалось во время фазы крушения. Следующая итерация цикла привлечёт больше сторонников и станет более масштабной.

Лишь единицы из участвующих в итерации цикла хайпа Gartner могут предугадать, до какого уровня вырастет цена. В большинстве случаев цены достигают таких значений, которые в начале цикла показались бы инвесторам абсурдными. Обычно причиной окончания цикла считают недостаток технологии или разгром в СМИ. В принципе, такие обстоятельства могут способствовать окончанию цикла, но основная причина в другом. Цикл хайпа заканчивается, когда иссякает число участников рынка, доступных в этой итерации. "

Тем самым задача инвестора в биткоин и другие криптовалюты сводится к антихайповой стратегии, а именно ко входу на рынок тогда, когда он находится в очередной фазе спада на самом дне. Затем, выждав очередной цикл хайпа, вовремя продать свои активы. Для этого нужно как можно точнее просчитать вероятность нахождения точки дна и точки конца хайпа или самой вершины.

Выше приведенные факторы дают возможность с допустимыми погрешностями высчитывать поведение цены биткоина. На графике ниже видно, что прогноз, сделанный автором из первой приведенной мною статьи на основании волн Элиота в январе 2017 года, немного не совпал по времени на один год и по цене в два раза (как мы помним пик пришелся на конец декабря 2017 года достигнув 19000 долларов за биткоин). Хотя его было достаточно чтобы войти в сделку и вовремя выйти с хорошей прибылью. Но важны также и другие факторы влияющие на цену биткоина.

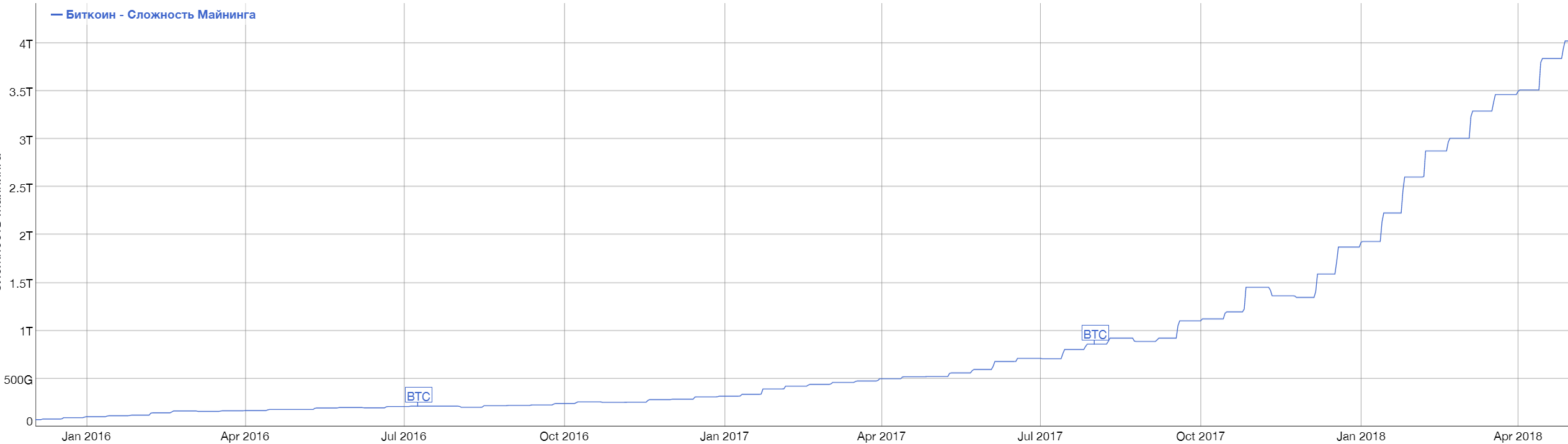

Один из очевидных факторов, это сложность сети биткоина и халвенинг (уполовинивание награды майнерам за поиски очередных блоков биткоина). Если посмотреть на график цены биткоина за все время, то видно, что халвенинг был всегда перед началом волны хайпа (ноябрь 2012, июль 2016 года). Следующий халвенинг будет в мае 2020 года, что косвенно говорит о вероятности взрывного роста цены на биткоин в 2021 году. Сложность сети биткоин это основной показатель, который определяет «легкость» нахождения блока. Сеть настроена таким образом чтобы блоки находились примерно раз в 10 минут, а так как вычислительная мощность растет практически неуклонно, то должен быть параметр, который компенсирует этот рост. Этим параметром и является сложность, которая пересчитывается каждые 2016 блоков (примерно раз в две недели). Сложность искусственно компенсирует сложность майнинга. Чем выше показатели сложности, тем, соответственно, меньше электронных денег майнится, но в то же время больше становится цена монет. Однако такая зависимость возникает не всегда. Сложность биткоина в перспективе все время будет расти, что говорит о том, что и цена будет расти.

Ещё один очень важный фактор, так это то, что за каждым количественным рывком цены биткоина стоял качественный скачок всего крипторынка, а именно появление новых технологий уже внутри самого крипторынка, фаворитом которого до сих пор пока является биткоин.

Эти новые факторы играли роль "черных лебедей" и положительно раскручивали цену биткоина и капитализацию всего крипторынка. На самом деле эти новые неизвестные факторы вполне закономерны и вытекают из самой "идеи блокчейна". Дело в том что блокчейн развертывается из идеи в материальный мир выполняя определенную миссию. Его миссия в отрицании и замещении существующих иерархических бюрократических структур в финансовой и других сферах управления на сетевые решения. Кто читал Гегеля, тот понимает как разворачивается идея через свое отрицание. Идея реализуется в нашем мире по своим законам. Пока новая технология не заменит более 60% старых решений, ее рост будет взрывной. На каждом этапе после скачкообразного роста идёт спад и появляется новый фактор будущего взрывного роста. Сначала рос сам биткоин, представляя из себя единственного представителя "идеи блокчейна" на финансовом рынке. После спада появился новый фактор - альткоины, которые начали развивать идею дальше, что способствовало новому росту до 2013 года. Затем, после очередной большой коррекции, появился в 2015 году новый фактор - эфириум, он продолжал разворачивать идею блокчейна уже заменяя бюрократические структуры венчурного финансирования стартапов на децентрализованный ICO метод. Что в итоге привело к росту биткоина и всего крипторынка в 2017 году. Сейчас наблюдается очередной спад, а это значит, что новый "черный лебедь" не за горами. Он должен решить задачи дальнейшего развития идеи "блокчейна" и появиться примерно в 2019 году. Поэтому, входить инвестору в покупку биткоина и других криптовалют имеет смысл сейчас или в начале 2019 года (с большой вероятностью биткоин опуститься до уровней 4000-5000 долларов, но это может и не произойти).

Следующий же взрывной рост цены биткоина ожидается в дельте между 2019-2021 годами. При этом его цена вероятнее всего достигнет 100 000 долларов (+- 50%)

Но, как и раковина улитки, биткоин в реальности не может расти бесконечно. Во-первых он не будет больше быстро расти после завоевания более 60% рынка финансовых услуг, во-вторых он эти 60% рынка и не успеет завоевать в виду с одной стороны внутренних причин: это дорогие и долгие транзакции, что создаёт неудобство пользователям; это растущие электропотребление, которое вскоре сравниться с потреблением всего Китая, чего не может произойти в принципе. С другой стороны, в виду тех же "черных лебедей", которые потихонечку лишают биткоин титула монополиста крипторынка, отвоевывая все большую долю. Они лучше биткоина решают определенные задачи. Вытеснение биткоина на вторые, третьи и так далее позиции в криптомире неизбежно. Также существует ещё как минимум один внешний фактор, который может уничтожить биткоин - это вероятность появления в ближайшие годы квантового, оптического или иного качественно нового компьютера, который легко будет взламывать блокчейн, а его появление неизбежно в виду тупиковости нынешней технологии создания микрочипов, которая уже не удовлетворяет потребности рынка (можно наблюдать как перестал действовать закон Мура).

И тут возникает вопрос, а сколько циклов роста ещё осталось у биткоина и не стоит ли ещё поставить на другие криптовалюты?

Поставить на другие стоит, но как показывает практика, чтобы добиться не просто 10х роста на очередном буме, а гораздо больше, в десятки раз, то ставить надо именно на "черных лебедей", новые неизвестные факторы. Кто поставил на Эфириум в 2016 году, получил в 2017 гораздо больший рост, чем у биткоина. И судя по тому, что Эфириум чуть не потеснил по уровню капитализации с первого места биткоин, то следующий фактор имеет все шансы потеснить биткоин с первого места, так как его вытеснение идёт по нарастающей. А как выявить этого "черного лебедя" и кто им предположительно будет, поговорим сегодня в 19-00 по московскому времени на вебинаре "Посткрипта" http://postcrypto.kriptoschool.io/

При поиске нового фактора, надо понимать, что ограничиваться только классическим блокчейном не стоит, ибо идея "сетевого замещения бюрократических структур" может реализоваться и с помощью принципиально новых инструментов, нежели блокчейн. Что касается биткоина, то судя по динамике у него ещё как минимум один рост впереди, так что на него ставить нужно.

Я не призываю никого продавать последние и ставить. Наоборот, исходить из разумной стратегии, ставить то количество денег, которое не жалко.